相続税がかかるか分からない方へ

「私は相続税が発生するかしないか分からないことが不安」というご不安として良く耳にします。

以下では相続税の計算方法についてご説明します。是非ご自身に当てはめて計算し、最初の不安を解消してください。

計算したが疑問が残った、詳しく相談したいという方は、是非初回無料相談をご利用ください。

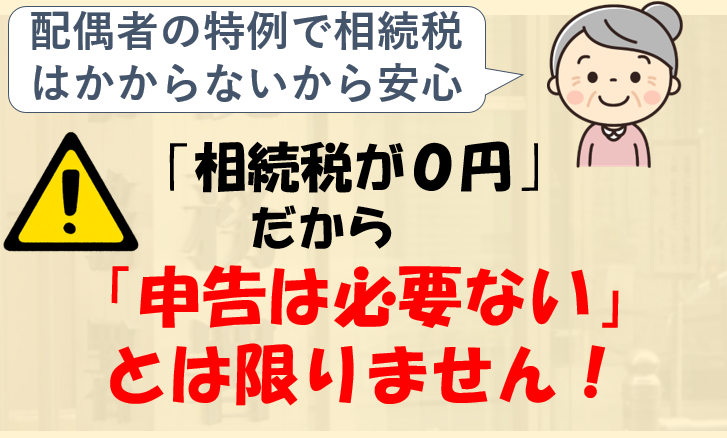

相続税が0円=「相続税申告は必要ない」と思っている方が多い

配偶者の税額軽減制度など特例を適用すると相続税がかからないから、申告は必要ないとお考えの方が多くいらっしゃいます。しかし、この場合でも、申告は不要にはなりません。

特例を受けることを税務署に示すために、申告が必要になるのです。申告しなければ、特例を受けて相続税が0円になったのか、ただ単に申告していないだけなのかを税務署が判断できないからです。

まずは相続税の計算をしてみてください!

相続税がかかるかどうか、まずは計算してみましょう。相続税は亡くなられた方の財産総額から基礎控除額(3,000万+法定相続人の数×600万)を引いた額がプラスになる場合、申告が必要になる可能性が非常に高いです!!

① 財産総額はいくら?

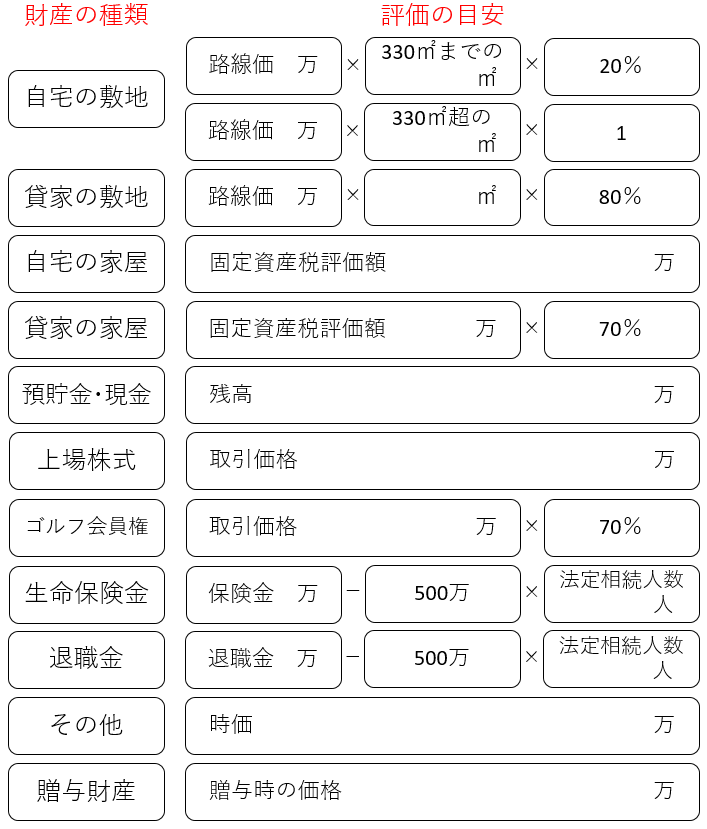

下記の簡易計算表に金額をあてはめてみてください。合計額が財産総額になります。

② 基礎控除額はいくら?

「3,000万+法定相続人の数×600万」が基礎控除額になります。

法定相続人とは?

相続人は法律によって、下記の人に定められています。

1.配偶者は、常に相続人になる (民法第890条)

2.配偶者と共に、下記の親族が相続人になる

(1)第一順位:被相続人の子供。子供が亡くなっている場合には、孫等の直系卑属。(民法第887条)

(2)第二順位:第一順位の相続人がいない場合、被相続人の親。親が亡くなっている場合には、祖父母などの直系尊属。(民法第889条①)

(3)第三順位:上位の相続人がいない場合、被相続人の兄弟姉妹。兄弟姉妹が亡くなっている場合には、その子供である被相続人の甥や姪。(民法第889条②)なお、子供がなくなっている場合と違い代襲相続人となれるのは甥、姪までである。

④ 財産総額から基礎控除額を引いてみて・・・

マイナスになった方

相続税を支払う必要はないかもしれません。

ただし、亡くなられた方がご親族名義で口座を作っていた場合(名義預金という)は財産に加える必要があったり、厳密な計算をしてみるとプラスになる可能性があります。

税理士は以下のチェックシートのようにとても多くの項目を確認し、厳密な計算をしています。

相続税の申告のためのチェックシート(国税庁)

財産総額がギリギリ基礎控除額を下回った方や少しでもご不安な方で、すでに相続が発生している方はぜひ無料相談にいらしてください。

プラスになった方

相続税を支払う必要がある可能性があります!

特例などを適用して、相続税が0円になることもありますが申告は必要になります!

すでに相続が発生している方は相続税の申告をする必要がありますので、無料相談にいらしてください。

更に詳しく専門家に相談をしたい、、、、

当事務所は初回相談を無料で承っております。是非お気軽にご相談ください。

当事務所は初回相談を無料で承っております。是非お気軽にご相談ください。

相続の専門家がご対応させていただきます。

詳しくはこちらからご確認ください。

相続税が発生しそうな方、少しでも相続税を減らしたい方は以下より、相続税の節税方法をご確認ください。

相続税の納付をご自身で行いたい方はご注意が必要です。

どのようなご注意が必要か、また、ワンストップで全てお任せいただけるサービスの詳細は以下よりご確認ください。

|

|

相続税について、税務署にご相談に行こうとお考えの方、既に税務署にご相談してきた方は以下をご確認ください。

税務署に行く際の事前の準備、事後にすべきことをご説明します。